新NISA始めたのはいいけど

どう終わらせればいいの?

新NISAがスタートし、資産形成に興味を持ち始めた方も多いのではないでしょうか。しかし、いざ始めようと思っても、投資の出口戦略について具体的なイメージが湧かない方も少なくありません。

始める時にはワクワクするものの、出口戦略は意外と見落としがちです。

出口戦略をうまく使うことで、将来的な不安を軽減し、より豊かなライフプランを描くことが可能です。この記事では、新NISAの基本的な特徴と概要、さらに年齢や資産額に応じた5つの具体的な出口戦略をご紹介します。

さらに出口戦略の成功事例と失敗事例もご紹介します!

この記事を書いている私(JK DECOR)は、2019年から投資を開始。2018年まで貯金300万程度しか無かった私が、現在は総資産3000万円を達成。Instagramのライフスタイルアカウントは現在フォロワー10万人。現在行っている資産運用は新NISAとiDeCo、純金積立や暗号資産など。このブログでは、出来るだけ難しい専門用語は使わず、投資初心者の方に向けて必要な情報だけを厳選して発信しています。

新NISAの基本

新NISAについて知りたい!でも難しそう…。そんな方も多いと思います。この章では、新NISAの基本を分かりやすく解説します。

新NISAについてより詳しく知りたい方は以下の記事をご覧ください。

新NISAの特徴と従来のNISAとの違い

2024年1月からスタートした新NISAは、従来のNISAをさらに進化させた制度です。最大の特徴は、非課税枠の拡大と投資可能期間の無期限化にあります。

具体的には以下のような変更点があります。

- 非課税投資枠が年間120万円から360万円に拡大

- 生涯非課税投資枠が800万円から1800万円に拡大

- 投資可能期間が無期限に(従来は最長20年)

- つみたてNISAと一般NISAの2つの制度を統合

これらの変更により、長期的な資産形成がより行いやすくなりました。特に若い世代にとっては、将来に向けて着実に資産を増やせるチャンスと言えるでしょう。

新NISAにおける出口戦略の重要性

出口戦略とは、投資した資産をいつ、どのようにして売却し利益を確定させるかという計画のことです。新NISAを活用する上で、この出口戦略を事前に考えておくことが非常に重要になります。

新NISAで出口戦略が必要な理由

新NISAで出口戦略が必要な理由は以下の5つです。

- 非課税期間が無期限になった

- 投資可能な商品が増えた

- 長期的な資産形成のため

- 税制優遇を最大限に活用するため

- リスク管理のため

詳しく解説します。

1. 非課税期間が無期限になった

従来のNISAと違い、新NISAでは非課税期間が無期限になりました。

これにより、長期投資によって資産を大きく成長させる機会が増えた一方で、いつ売却するのが最適なタイミングなのかを投資家自身が判断する必要が出てきました。

2. 投資可能な商品が増えた

新NISAでは、つみたて投資と成長投資の2つの枠を併用できるようになりました。

これにより、インデックスファンドや個別株など、様々な商品に投資できるようになった反面、それぞれの資産をどのように管理し、いつ売却するかという判断が複雑になりました。

3. 長期的な資産形成のため

新NISAは長期的な資産形成を支援する制度です。

そのため、単に利益が出たから売却するのではなく、ライフプランに合わせた出口戦略を立てることが重要になります。

例えば、退職後の生活資金として活用する場合と、子どもの教育資金として活用する場合では、最適な出口戦略が異なってきます。

4. 税制優遇を最大限に活用するため

新NISA最大のメリットは、売却益や配当金が非課税になることです。

この税制優遇を最大限に活用するためには、単に長期保有するだけでなく、資産の成長に合わせて適切なタイミングで売却することが重要です。

出口戦略を立てることで、非課税のメリットを最大化することができます。

5. リスク管理のため

投資には常にリスクが伴います。出口戦略を立てることは、このリスクを管理する上でも重要です。

例えば、一定の利益が出た時点で一部を売却するという戦略を立てておけば、急激な相場変動にも冷静に対応できます。

| 出口戦略の要素 | 重要性 |

|---|---|

| 売却タイミング | 資産の成長と税制優遇を最大化 |

| 売却方法 | 一括か段階的かで税負担や資金化のタイミングが変化 |

| 再投資計画 | 売却後の資金運用方法を事前に検討 |

| リスク管理 | 急激な相場変動への対応策 |

以上のように、新NISAにおいて出口戦略を立てることは、単なる売却計画以上の意味を持ちます。それは、投資の目的を明確にし、税制優遇を最大限に活用しながら、長期的な視点で資産形成を行うための重要なツールなのです。

適切な出口戦略を立てることで、新NISAを通じてより効果的な資産形成が可能になります。

新NISAの5つの出口戦略

新NISAの出口戦略を考える上で重要なのは、長期的な視点を持ちつつ、自分の投資目的に合わせて柔軟に対応することです。ここでは以下の5つの具体的な出口戦略を詳しく解説していきます。

- 【若年層向け】敢えて出口を考えない資産放置戦略

- 【投資家向け】成長投資枠フル活用戦略

- 【シニア層向け】高配当定期収入戦略

- 【全世代向け】攻めと守りの二重戦略

- 【リタイヤ層向け】4%ルール資産維持戦略

それぞれ詳しく解説します。

戦略1. 【若年層向け】敢えて出口を考えない資産放置戦略

この戦略は、主に投資資金の少ない若い世代に適しており、比較的安全でNISA枠を最大限に活用できる方法です。

新NISAで最も有利なのは、長期つみたて&長期保有でコツコツと資産を大きくし、複利効果でどんどん資産を最大化させることです。

この戦略では、金融庁が定める200余りの投資信託に投資します。これらはインデックスファンド(指数連動型投信)と呼ばれる商品で、特定の株価指数と同じ値動きになるよう構成銘柄をパックにした投資信託商品です。

インデックスファンドについての解説はこちら

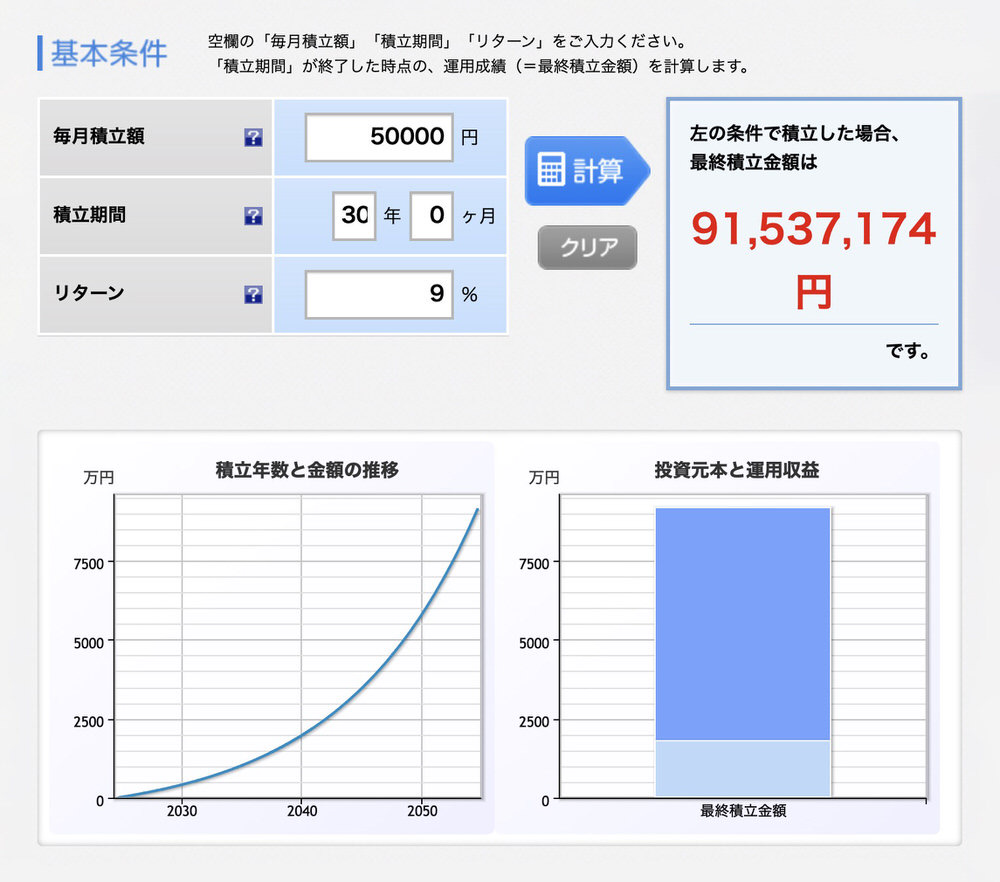

たとえば、月々5万円(年60万円)ずつ30年つみたて続けると、S&P500指数連動の投資信託で年平均9%のリターンを想定した場合、元金1800万円が9000万円以上の資産に膨れ上がります。このリターン(利益)約7000万円が非課税となります。

戦略のポイント

- ①市場の成長を見込んだインデックスファンドに長期で積み立てる

- ②積極的な銘柄入れ替えなどは行わず、資産をそのまま保有し続ける

- ③突発的な資金ニーズがない限り、売却を行わずに放置する

この戦略は特に若い世代や、長期的な資産形成を目指す投資家に適しています。新NISAの非課税期間が無期限になったことで、より効果的な戦略となりました。

メリット

- 運用の手間が少ない

- 長期的に安定した資産成長が期待できる

- 市場のタイミングを考える必要がない

デメリット

- 短期的な高リターンは期待できない

- 緊急時の資金化に時間がかかる可能性がある

戦略2. 【投資家向け】成長投資枠フル活用戦略

この戦略は、新NISAの成長投資枠1200万円(年240万円×5年分)を有効に活用して、キャピタルゲインを手にしながら最終的に総資産の増大を狙うものです。成長する個別銘柄を買って高値付近で売り、別の銘柄を買ってつないでいく必要があります。

キャピタルゲインとは、資産を買った時の価格よりも高い価格で売った時に得られる利益のことを指します。例えば、株を100万円で購入して、後で150万円で売った場合、その差額50万円がキャピタルゲインです。このように資産の値上がりによって得られる利益のことを覚えておくと良いでしょう。

ただし、短いスパンでの個別銘柄の売買には落とし穴があります。新NISAはどんなに投資可能枠が空いていても年間で使える枠は決まっています。成長投資枠の場合、生涯で1200万円使えますが、年間で投資できるのは240万円が限度です。

理想的なのは、5年で成長が最大化する銘柄を年240万円分購入、それを5年目に高値で売却し、空いた枠を6年目に再び購入することです。これを7年目以降も毎年繰り返すことで、枠をロスなく使いまわすと同時に、免税額を最大化することができます。

戦略のポイント

- ①1200万円の成長投資枠を最大限に利用する

- ②個別株を積極的に売買して利益最大化を目指す

メリット

- 高いリターンの可能性がある

- 市場の変化に柔軟に対応できる

デメリット

- 運用に時間と労力がかかる

- リスクが比較的高い

この戦略は比較的投資に慣れている方や投資資金がある程度準備できる方に限られる方法だと思います。

戦略3. 【シニア層向け】高配当定期収入戦略

この戦略は成長投資枠を使い、高利回りの配当銘柄を買ってできるだけ長く保有し、安定したインカムゲインをもらい続けるものです。新NISAの枠で買った株式の配当は非課税となるため、累計の配当額が大きければ大きいほど免税効果が大きくなるのが特徴です。

インカムゲインとは、資産運用によって得られる定期的な収入のことを指します。例えば、株式の配当金や債券の利息がこれにあたります。毎月のお給料のように、定期的に受け取れる収入です。インカムゲインがあると、すぐに使えるお金が増えたり、将来のお金の計画が立てやすくなります。初心者の方には、安定した収入源として注目されることが多いです。

安定的に利益が伸びている高配当銘柄を厳選してポートフォリオに組み入れることが大切です。また、もらった配当はなるべく使わず、同じ銘柄や別の配当株に再投資することも資産を減らさない大事なポイントです。

安定した業績の高配当銘柄は、一般的に株価変動が比較的小さいことで知られています。その点でも年配者の資産運用に最適な戦略といえるでしょう。

戦略のポイント

- ①業績のよい高配当銘柄を厳選し、ずっと安定配当をもらい続ける戦略

- ②できるだけ長く保有し、減配・無配に転落したときに売却します

- ③配当はなるべく使わずに再投資し、資産が減らないように維持

メリット

- 安定した定期収入が得られる

- 株価変動リスクが比較的低い

デメリット

- 大きな資産成長は期待しにくい

- インフレに弱い可能性がある

戦略4. 【全世代向け】攻めと守りの二重戦略

この戦略は、つみたて枠のインデックスファンドで築いたコアの資産を残しながら、成長枠に投資した個別株(サテライト資産)を売却していく運用方法です。新NISAでは両方を同時並行で使えるようになりました。

インデックスファンドで大きくふくらんだつみたて枠の投資信託は、資産のコア(核)として可能な限り取り崩さずに複利でさらに成長させていきます。一方、個別株は、業績がすでにピークをすぎたり、減配・無配になって配当目的からはずれたような個別株をコア資産より先に売るようにするわけです。

サテライト資産とは、大きなリターンを期待して積極的に運用する資産です。一方で、分散投資や長期運用などを意識して、堅実に運用する分はコア資産と呼ばれます。コア資産に比べると、サテライト資産は値動きが大きい傾向にあります。長期保有のリスクが相対的に高いため、資産の評価額が下がる前に取り崩すことがひとつの選択肢になります。

戦略のポイント

- ①資産を2つに分けてリスク分散と資産保全のバランスを取る

- ②安定したコア資産は保持しつつ、リスクの高い個別株を優先的に売却する

メリット

- リスクとリターンのバランスが取れる

- 市場環境の変化に対応しやすい

デメリット

- 運用がやや複雑になる

- 適切な資産配分の決定や個別株の見極めが必要

堅実な資産運用をしていく場合は、サテライト資産の売却分をコア資産に移行させるのも手です。

戦略5. 【リタイヤ層向け】4%ルール資産維持戦略

この戦略は、築いた資産の投資を維持しつつ、持続可能なペースで取り崩すことで、収入がなくなった後のリタイア生活を支えるというものです。

4%ルールとは、毎年資産運用額の約4%を生活費として切り崩していけば、30年以上が経過しても資産がなくなる可能性は非常に低いという考え方です。4%という数字はアメリカの平均的な株価成長率である7%から物価の上昇率である3%を差し引いて計算されています。

4%ルールの根拠は以下の式から割り出されています。

必要な投資リターン(%)=資産の伸び率(株式の伸び率+債券の利回り)ー物価上昇率(平均インフレ率)

ポートフォリオを株式60%+債券40%に設定すると、だいたい年平均7%のリターンがあり、そこから毎年の物価上昇分(平均3%と想定)を引くと4%になるという計算です。

ただし、日本と米国とでは条件が異なることに注意が必要です。机上の計算通りにはいかないかもしれませんので、あくまで目安と考え、投資期間やリターンはなるべく大きく、取り崩せるところはできるだけ少なくすることが大事です。

| 総資産額 | 年間取り崩し額(4%) |

|---|---|

| 5,000万円 | 200万円 |

| 1億円 | 400万円 |

| 2億円 | 800万円 |

戦略のポイント

- ①資産を持続可能なペースで取り崩すことでリタイア生活を支える

- ②資産の増加ペースを年4%以上となるようにし、取り崩す額をそれ以下にする

メリット

- 長期的な資産維持が可能

- 計画的な資産取り崩しができる

デメリット

- 市場環境によっては資産が減少するリスクがある

- インフレが高進した場合、生活水準の維持が難しくなる可能性がある

これらの戦略は、投資家の年齢、資金力、リスク許容度によって適切に選択し、必要に応じて組み合わせることが重要です。また、定期的に自身の投資状況を見直し、必要に応じて戦略の調整を行うことが、新NISAを最大限に活用する鍵となります。

【私の場合】出口戦略1と5の組み合わせで検討中

私個人が考えている出口戦略としては、

- 【出口戦略1】敢えて出口を考えない資産放置戦略

- 【出口戦略4】4%ルール資産維持戦略

この2つの組み合わせが一番自分に向いていると思っています。

成長投資枠を使って個別株に投資してもいいのですが、まず、成長が期待できる個別株の選定の自信があまりないことと、市場の動きを常にウォッチしている時間も細やかさはないからです笑。

なので私はこうします。

つみたて投資枠、成長投資枠ともにインデックスファンドで埋めて、長期つみたて&長期保有でコツコツと資産を大きくして、複利効果で資産を最大化させ、20-30年運用した後、毎年4%ずつ利確していく。

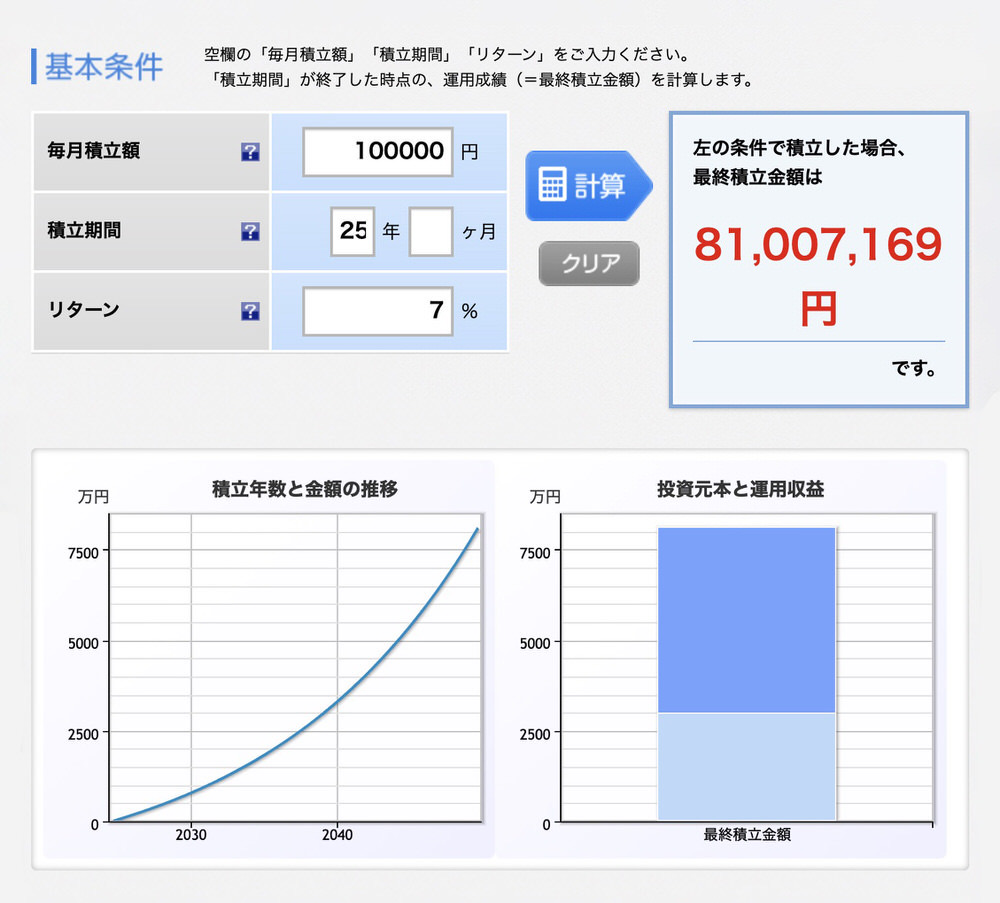

この方法で試算すると、S&P500の過去20年間の年平均リターンの約7%で25年間運用した場合、最終積立金額は約8000万円になります。

これを4%づつ利確すると320万円になります。毎年320万円切り崩しても、計算上は資産が減らないことになり、新NISAの運用を続けながら毎年320万円を20.315%(所得税・復興特別所得税:15.315%、住民税:5%)の税率はかからず、そのまま利益として受け取り続けることができます。

これかS&P500の過去20年の実績からの計算ですが、今後何があるのか分からないので確約できるものではありません。ただ個人的にはこの出口戦略が自分には一番合っていると感じています!

新NISAの出口戦略を成功させるためのポイント

新NISAの出口戦略を成功させるためのポイントは以下の5つです。

- 長期的な視点を持つ

- 市場動向の把握と分析

- 税制の理解と活用

- ポートフォリオの定期的な見直し

- ライフプランとの連動

詳しく解説します。

長期的な視点を持つ

新NISAの出口戦略を成功させるためには、長期的な視点を持つことが重要です。短期的な市場の変動に一喜一憂せず、5年、10年、さらには20年以上の長期的な視野で投資を行うことが大切です。

長期投資のメリットとして以下が挙げられます。

- 複利効果による資産の効率的な成長

- 短期的な市場変動のリスク軽減

- 取引コストの抑制

20年以上の長期・分散・積立をうまく活用すれば、元本割れのリスクはある程度抑えられます。

市場動向の把握と分析

長期的な視点を持ちつつも、市場動向を適切に把握・分析することも出口戦略の成功には欠かせません。以下のような情報を定期的にチェックすることをおすすめします:

- 国内外の経済指標

- 政治情勢

- 業界動向

- 企業の財務状況

ただし、情報収集に振り回されすぎないことも重要です。過剰な情報収集や頻繁な売買は、かえってパフォーマンスを低下させる可能性があります。

税制の理解と活用

新NISAの大きな特徴は、非課税期間が無期限になったことです。この特徴を最大限に活用するためには、税制をしっかりと理解することが不可欠です。

| 項目 | 新NISA | 一般NISA |

|---|---|---|

| 非課税期間 | 無期限 | 最長5年 |

| 年間投資上限 | 360万円 | 120万円 |

| 生涯非課税枠 | 1800万円 | なし |

この税制面での優位性を活かすためには、以下のような戦略が考えられます。

- 長期保有による非課税メリットの最大化

- 配当再投資による複利効果の活用

- 年間投資上限を意識した計画的な投資

ポートフォリオの定期的な見直し

出口戦略を成功させるためには、定期的なポートフォリオの見直しも重要です。市場環境や個人の状況変化に応じて、以下のような調整を行うことが考えられます。

- 資産配分の調整

- 銘柄の入れ替え

- リスク水準の見直し

ただし、頻繁な売買は取引コストの増加や税制メリットの減少につながる可能性があるため、見直しの頻度は半年に1回程度が適切でしょう。

ライフプランとの連動

最後に、新NISAの出口戦略は個人のライフプランと密接に連動させることが重要です。以下のようなライフイベントを考慮に入れて戦略を立てましょう。

- 結婚・出産

- 住宅購入

- 子どもの教育費

- 退職後の生活資金

厚生労働省の生命表によると、日本人の平均寿命は男性81.41年、女性87.45年です。長寿化社会を見据えた長期的な資産形成が求められています。

新NISAの出口戦略を成功させるためには、これらのポイントを総合的に考慮し、自身の状況に合わせた柔軟な対応が求められます。定期的に戦略を見直し、必要に応じて専門家のアドバイスを受けることも検討しましょう。

新NISAの出口戦略 失敗しないための注意点

新NISAの出口戦略を失敗しないための注意点は以下の5つです。

- 感情的な判断を避ける

- 手数料や税金の考慮

- 過度な期待を持たない

- 市場動向の把握と分析

- 柔軟な戦略の見直し

詳しく解説します。

1. 感情的な判断を避ける

新NISAを活用する上で最も避けるべきことの1つが、感情的な判断による売買です。株価の急落時に焦って売却したり、上昇時に興奮して追加購入したりするのは禁物です。

長期的な視点を持ち、冷静に判断することが重要です。市場の短期的な変動に一喜一憂せず、自身の投資方針に基づいて行動しましょう。

感情的な判断を避けるためには、以下のポイントを意識すると良いでしょう。

- 投資目的と期間を明確にしておく

- 定期的な積立投資で平均取得単価を抑える

- 値動きをチェックする頻度を下げる

- 損切りラインをあらかじめ決めておく

2. 手数料や税金の考慮

新NISAは非課税制度ですが、売買の際には手数料がかかることを忘れてはいけません。頻繁な売買は手数料の負担が大きくなり、リターンを圧迫する可能性があります。

また、NISA口座から一般口座へ移管する際には課税対象となる点にも注意が必要です。NISA口座で運用した資産を一般口座に移す際、移管時の時価で譲渡があったものとみなされ、その後の値上がり益に対して課税されます。

出口戦略を考える際には、以下の点を考慮しましょう。

- 売買手数料の比較検討

- 長期保有によるコスト抑制

- NISA口座から一般口座への移管タイミング

- 含み益の大きい銘柄の取扱い

3. 過度な期待を持たない

新NISAは非常に魅力的な制度ですが、投資にはリスクが伴うことを忘れてはいけません。短期間で大きな利益を得ようとするのではなく、長期的な資産形成の手段として捉えることが重要です。

投資信託の運用実績は将来の運用成果を保証するものではありません。過去のパフォーマンスに惑わされず、冷静な判断が求められます。

過度な期待を抑え、リスクを管理するためのポイントは以下の通りです。

- 分散投資によるリスク分散

- 定期的なポートフォリオの見直し

- 無理のない範囲での投資

- 市場の変動に備えた心構え

4. 市場動向の把握と分析

出口戦略を成功させるためには、常に市場動向を把握し、適切な分析を行うことが欠かせません。経済指標や企業業績、政治情勢など、様々な要因が市場に影響を与えます。

金融政策や為替レートの変動なども株価に大きな影響を与える要因となります。これらの情報を総合的に分析し、投資判断に活かすことが重要です。

市場動向を把握するためのポイントは以下の通りです。

- 信頼できる情報源からの情報収集

- 経済指標の理解と分析

- セクター別の動向把握

- グローバルな視点での市場分析

5. 柔軟な戦略の見直し

投資環境は常に変化しています。そのため、出口戦略も固定的なものではなく、状況に応じて柔軟に見直す必要があります。定期的に自身の投資方針や目標を再確認し、必要に応じて戦略を調整しましょう。

ポートフォリオのリバランスは資産配分を最適な状態に保つために重要な作業です。市場の変化や自身のライフステージの変化に合わせて、適切なタイミングでリバランスを行いましょう。

柔軟な戦略見直しのポイントは以下の通りです。

- 定期的な投資方針の見直し

- ライフイベントに合わせた調整

- 市場環境の変化への対応

- 新たな投資機会の検討

以上の点に注意しながら、新NISAの出口戦略を立てることで、より効果的な資産運用が可能になるでしょう。投資は長期的な視点で行い、常に自身の目標と照らし合わせながら、慎重かつ柔軟に対応していくことが成功への鍵となります。

出口戦略の実践例【成功事例と失敗事例】

成功事例から学ぶポイント

1. 計画的な段階的売却で利益を確定したAさんの事例

30代のAさんは、新NISAの成長投資枠を活用して個別株投資を行いました。特に注目したのは成長期待の高いIT関連企業でした。Aさんは次のような戦略を立てました。

- 投資初年度に240万円を3銘柄に分散投資

- 各銘柄が50%上昇したら3分の1を売却

- 100%上昇したらさらに3分の1を売却

- 残りは長期保有を継続

この戦略により、Aさんは2年目に1銘柄で50%の利益を確定。3年目には別の1銘柄で100%の利益を確定しました。残りの保有株も順調に値上がりを続け、5年間で当初投資額の3倍以上の資産を築くことに成功しました。

この事例から学べるポイントは、明確な利益確定基準を設定し、感情に左右されず計画通りに売却を実行したことです。また、全額を一度に売却せず段階的に利益を確定させることで、さらなる値上がりの可能性も残しました。

2. 高配当株で安定収入を確保したBさんの事例

50代のBさんは、新NISAの成長投資枠を利用して高配当株投資を行いました。主に国内の安定成長企業を対象とし、次のような基準で銘柄を選定しました。

- 配当利回り4%以上

- 過去10年間増配または安定配当を維持

- 自己資本比率50%以上

Bさんは5年間で1200万円を投資し、平均5%の配当利回りを実現。年間60万円の配当収入を非課税で得ることに成功しました。さらに、株価も緩やかに上昇し、含み益も発生しています。

この事例のポイントは、明確な銘柄選定基準を設け、安定性を重視した投資を行ったことです。高配当銘柄を組み合わせることで、市場変動に左右されにくい安定した収入源を確保しました。

失敗事例から学ぶ教訓

1. 短期売買に走り枠を使い切ったCさんの事例

20代のCさんは、新NISAの成長投資枠を使って積極的な短期売買を行いました。株価の小さな変動で頻繁に売買を繰り返した結果、以下のような問題が発生しました。

- 初年度で240万円の枠をすぐに使い切る

- 売買手数料が嵩み、利益を圧迫

- 長期的な値上がり益を逃す

結果として、Cさんは5年間で投資額の10%程度の利益しか得られませんでした。これは、同期間の株式市場全体の上昇率を大きく下回る結果となりました。

この事例から学べる教訓は、新NISAの枠を有効活用するには、短期的な売買ではなく、中長期的な視点で投資することの重要性です。また、売買手数料にも注意を払う必要があります。

2. 分散投資を怠り大きな損失を被ったDさんの事例

40代のDさんは、新NISAの成長投資枠のほとんどを1社の株式に集中投資しました。その企業は新技術開発で注目を集めていましたが、次のような事態が発生しました。

- 技術開発の遅延が発表され株価が急落

- 業績の下方修正により更なる株価下落

- 最終的に投資額の60%以上の損失

Dさんは損失を取り戻そうと、残りの資金で他の投機的な銘柄に手を出しましたが、結果的にさらなる損失を被りました。

この事例の教訓は、分散投資の重要性と、一つの銘柄に過度に依存することのリスクです。また、損失を取り戻そうとして冷静さを欠いた投資判断をすることの危険性も示しています。

新NISAの出口戦略に役立つツールとサービス

新NISAを活用した資産運用をより効果的に行うためには、適切なツールやサービスの活用が欠かせません。ここでは、出口戦略を立てる際に特に役立つものをご紹介します。

投資管理アプリの活用

スマートフォンやタブレットで利用できる投資管理アプリは、新NISAの運用状況を把握し、適切な出口戦略を立てるのに大変便利です。以下のようなアプリがおすすめです。

マネーフォワード ME

マネーフォワードMEは、銀行口座や証券口座、クレジットカードなどの金融機関の口座を一元管理できる人気の家計簿アプリです。新NISA口座の残高や運用状況もリアルタイムで確認でき、資産全体の中での位置づけを把握しやすくなります。

楽天証券のiSPEED

楽天証券が提供するスマートフォンアプリ「iSPEED」は、新NISA口座の管理に特化した機能を備えています。保有銘柄の詳細な情報や、損益状況のグラフ表示など、出口戦略を考える上で重要な情報を簡単に確認できます。

証券会社のシミュレーションツール

多くの証券会社が提供しているシミュレーションツールは、新NISAの出口戦略を検討する上で非常に有用です。特に以下のツールがおすすめです。

野村證券のNISA投資シミュレーション

野村證券のマネープランシミュレーションは、ライフイベントごとの資金計画を立てられるツールです。新NISAでの投資期間や目標金額を設定し、それに基づいた出口戦略を検討するのに適しています。

ポートフォリオ分析ツール

新NISAでの投資をより効果的に管理し、適切な出口戦略を立てるには、ポートフォリオ分析ツールの活用が有効です。

Morningstar ポートフォリオ X-Ray

Morningstarが提供するポートフォリオ X-Rayは、投資信託や株式のポートフォリオを詳細に分析できるツールです。資産配分、地域別・業種別の分散状況、リスク指標などを可視化し、新NISAでの投資戦略の見直しや出口戦略の検討に役立ちます。

税金計算ソフト

新NISAの出口戦略を考える上で、税金の影響は無視できません。以下のようなソフトを活用することで、より精度の高い計画を立てることができます。

弥生会計

弥生会計は、個人事業主向けの会計ソフトですが、投資収益の管理や税金計算にも活用できます。新NISAの非課税期間終了後の税金シミュレーションなどに利用できます。

情報収集ツール

適切な出口戦略を立てるには、最新の市場動向や経済情報を常にチェックすることが重要です。以下のようなツールが役立ちます。

Bloomberg

Bloombergは、世界中の金融市場や経済ニュースをリアルタイムで提供する情報サービスです。プロの投資家も利用する高度な分析ツールを使って、新NISAの投資判断や出口戦略の検討に活用できます。

日経テレコン

日経テレコンは、日本経済新聞社が提供する総合的な企業・経済情報データベースです。新NISAで投資する企業の詳細な情報や業界動向を調べることができ、長期的な投資判断や出口戦略の立案に役立ちます。

これらのツールやサービスを上手に活用することで、新NISAの運用をより効果的に行い、適切な出口戦略を立てることができるでしょう。ただし、ツールに頼りすぎず、自身の判断力も磨きながら、バランスの取れた投資活動を心がけることが大切です。

最後に

新NISAの出口戦略、いかがだったでしょうか。新NISAは非課税枠が拡大されて、投資期間も無期限になったので、今までよりもっと柔軟な戦略が立てられるようになりました。今回ご紹介した5つの戦略を参考に、自分にピッタリの出口戦略を見つけてください。投資は長期的な視点が大切なので、焦らず着実に資産を増やしていきましょう。最後までお読みくださりありがとうございました!

![暮らしに関するお金のこと|MONEYDOSCOPE[マネードスコープ]](https://livingskape.jkdecor.com/money/wp-content/uploads/2024/08/logo-06.png)